互联网技术将如何再造农村金融

by 管延友 2015-07-08 17:27:14

文/爱布谷金融网联合创始人 管延友

中国幅员辽阔、人口巨大的农村普遍存在金融供给不足的问题。本文分析了发展农村金融市场的优势和劣势。本文认为,互联网技术正在极大地降低金融服务的运营成本,从而将再造农村金融。

中国有3.3万个乡镇(不含街道社区),镇域居民达2.66亿,乡村居民达6.62亿,乡镇及农村人口合计达9.28亿,这是一个庞大的数字。然而长久以来,这个巨大的群体的金融服务需求一直得不到满足。大银行纷纷撤离乡村,收缩到县域以上的城市经济中,乡村几乎只剩下邮储、信用社等金融机构,而它们也是一有机会就希望进城做更大更好的业务。中国幅员辽阔、人口巨大的农村普遍存在金融供给不足的问题。

农村金融市场信用风险更低

城市金融市场受到所有金融机构的欢迎,农村金融市场大家却避之唯恐不及,原因何在?

有人说是因为农村地区缺乏抵押担保措施,农民房屋不能抵押,农民宅基地不能抵押,农民承包的土地也不能抵押,所以金融机构不敢面向农民发放贷款,怕一旦违约没有抵押物可以处置,风险太大。持这种观点的人由此断定,要在农村搞产权改革,只要明确农民房、农民宅基地、农民承包地的私人产权,允许抵押,金融机构就愿意进农村了。持有这种看法的学者实际上并不太了解中国乡村的实际情况。实际情况是,就算农民房、宅基地、承包地可以用来抵押,恐怕金融机构也无法处置,因为那户农民世代生活在这里,他有一个大家族都在这里,金融机构恐怕很难依靠强力处置这些“保命”的财产。即使哪家金融机构敢这样做,也处置不出去,因为没有谁有胆量买下这座房子,与失去房子的农民的大家族们做邻居。笔者并非反对产权改革,但认为若把希望寄托在这里,怕是要碰壁。

有人说是因为农村信息高度不对称,经营户没有会计报表,风险太大。实际上,即使农村经营户都有会计报表,恐怕也很难让金融机构去拥抱农户。不论是城里还是乡下,做授信审批的时候,一张会计报表绝对不是决策的全部依据,甚至连核心依据都算不上,因为太容易造假。事实上,农村的信息不对称程度不是太高,反而显著低于城市。为什么?因为中国的乡村是一个“熟人社会”,一个村子的居民世世代代生活在这里,很少有外来户,每个人的家庭情况、经营情况、信用情况大家都比较清楚。也就是说,在中国的乡村,储备着一个天然的“免费信息库”。举例来说,我们对某个农村经营户做了详细的现场调查,判断他的生意是很不错的,但回来后我们从其他居民那里了解到,这个人是个赌徒,我们立刻否定了这笔贷款。所以说,这个“免费的信息库”对于在乡村开展业务的金融机构来说,是一个随时可以依靠的宝藏。在城市里,是找不到这样的宝藏的。

还有人说是因为农民的小农思维,不讲诚信,信用水平低,所以给农民发放贷款的信用风险非常大。持有这种观点的学者怕是对我们的乡村社会体验不深。实际上,农民是最讲信用的。中国乡村这种典型的“熟人社会”结构,决定了人们违约、背信所带来的成本非常高。因此大部分居民都会特别珍惜自己的声誉,他们是不会轻易赖账的。这与城市居民不同,城市是典型的“陌生社会”,人们互不相识,违约成本很低,因此城市居民不会像农村居民那样有那么强的约束力。

综合以上的分析我们可以看到,中国的乡村虽然缺乏抵押物保障,但是这里有两个更好的东西可以帮助金融机构抵御信用风险,就是熟人社会带来的免费信息库和信用约束力。有这两个“宝贝”,农村金融市场可以做到比城市更低的坏账率。

既然农村金融市场这么好,为什么金融机构都要纷纷逃离农村进城呢?原因在于,农村金融市场是一个“长尾”市场。

农村金融市场是一个“长尾市场”

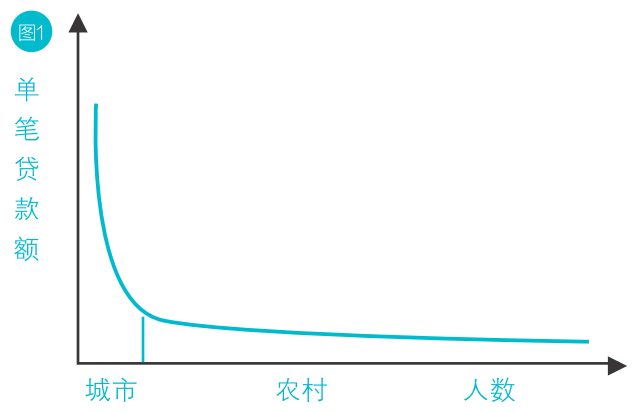

克里斯·安德森(Chris Anderson)最早在2004年提出了“长尾”(long tail)的概念。长尾实际上描述的是统计学中的帕累托分布(Pareto distribution)的特征。如果把每个借款主体的单笔贷款额做一个帕累托分布,可以发现,城市居民/经营单位虽然数量少,但他们单笔借款额很大,有的单笔借款额超过百亿元;而农村居民/经营单位的潜在数量虽然超过9亿,但他们的单笔借款额普遍很小,从几千元到几十万元居多,超过百万元的就很少了(见图1)。农村数量庞大的借款人群体是一个典型的“长尾”市场。

在几乎所有的行业里,经营者都会把自己的产品供给对象定位于大额需求的部分,而把长尾市场抛弃掉,这是一个普遍规律。为什么?因为长尾市场规模不经济。

经济学教科书告诉我们,20%的客户为银行创造了80%的利润,这是经济学教科书上的“公理”——规模经济法则或曰边际成本递减规律。根据边际成本递减规律,企业生产某个产品的边际成本随着规模的增加而逐步下降,这叫作“规模经济”,企业可以借此盈利;但如果边际成本无法下降,称之为“规模不经济”,企业无法盈利。所以企业都会盯着那20%的热门客户去开展服务,这就是所谓的“二八定律”。

面对农村借款人这样的长尾客户群体,金融机构的规模不经济就十分突出了:为了满足他们只有几万元的借款,银行必须在农村建设一个非常昂贵的支行办公室,要安装防弹玻璃,要安装严密的监控设备,要安装高级的双层防盗门,要安装厚重的保险箱,要配备昂贵的钞票押运队伍和设备……可以想象,一家这样的银行是无法盈利的。所以银行都会飞也似的跑到城里找到单笔借款额大得多的优质客户,这些优质客户借款常常动辄几千万、上亿元,更大的可能超过百亿元,为他们服务,银行足以覆盖成本并可获得很高的利润。

互联网将怎样再造农村金融

克里斯·安德森在他的《长尾理论》(2004)一书里描述了这样一种现象:在传统的音像店里,老板都会努力去卖大热门的唱盘(CD),原因是这些CD卖得更多,边际成本很低,利润丰厚。所有的音像店老板都不会去销售乏人问津的CD,销售一个月只能卖一张的CD边际成本太高了,肯定亏损。但他发现,在亚马逊等互联网购物网站上,却“摆放”了大量小众CD。他惊讶地发现,这些小众CD虽然每一张买的人都很少,但是所有的小众CD的销量加总起来,甚至超过了大热门CD的销量!

为什么传统音像店不会去卖冷门CD,而亚马逊却乐此不疲?原因很简单,对传统音像店而言,货架上每一个位置都意味着昂贵的租金成本,而对亚马逊来说,在网页上“摆放”10张CD和10万张CD,成本上并没有太大差异。也就是说,互联网技术把传统音像销售生意“搬”到网上以后,运营成本被极大地降低,边际成本几乎降为零。也正因为如此,亚马逊可以通过大量销售这些冷门CD而获得更多利润。在这里,“二八定律”失效了!

农村金融市场有超过9亿长尾客户,这里会不会发生克里斯·安德森所描述的这样神奇的事情?我认为会。

为什么?因为互联网技术正在极大地降低金融服务的运营成本。

让我们大胆想象一下:假如有一天,我们所有的企业、居民都实现了互联网化,也就是说我们所有的行为——特别是交易行为——都通过互联网实现,都被记录在服务器里。到那个时候,一家理想状态的互联网银行将怎样开展贷款业务?她再也不需要像传统银行那样在全国各地建设数万家办公室、雇佣几十万名员工,对她的每一个借款客户进行事无巨细又成本昂贵的现场调查,她只需要对服务器记录的借款人交易数据以及其他所有行为数据认真分析一下,就可以判断出借款人资信水平到底如何。可以想象,在这样的理想状态下,传统银行一直以来无可比拟的巨大优势——数万银行网点将会变成巨大的累赘!

当然,我们今天的互联网化程度远远没有实现上文所说的理想状态。特别是在农村地区,距离这一理想状态还相当远。但即使如此,伴随互联网技术突飞猛进的发展和支付清算行业的深入改造,互联网技术已经让农村金融业务的运营成本显著下降了。在资金来源端,互联网可以为我们搭建一个运营成本很低的网贷(P2P)平台,借助这个平台,任何人都可以“拿”着很少金额的钱“存”进去,无须排队,不必遭受喜欢为大客户服务的传统银行的“冷眼”。在支付清算上,互联网可以为我们提供极其便捷的支付服务,我们不必为保管和运输大量现金发愁,我们可以通过互联网以电子货币形式发放贷款、回收贷款,农村借款人也不必为了取钱、还钱反复跑县城。在贷款发放端,互联网技术还无法真正降低农村金融的成本,因为农村居民没有做到所有行为在互联网进行,我们必须要进行现场尽调。尽管如此,在农村地区开展小微贷款业务的成本已经大大下降。

农村的未来是怎样的?

我们完全有理由相信,十年后的农村将会是一个互联网化程度大大提高的新农村。为什么这样有信心?十几年前,有一些农村少年开始上网用QQ,但那个时候要想用QQ必须要有一台比较昂贵的台式电脑或笔记本电脑,所以那个时候不是每一个孩子都能上网,只有一部分能上网。那时上网用QQ的少年如今已经成为农村比较熟练运用互联网的支柱人群,但时不怎么上网的少年如今也还是不太习惯上网。而今天我们看到,农村里几乎每一个儿童、每一个少年都会使用智能手机,这一次没有人被漏下。所以,我们只要耐心再等待十年,我们的农村就会变成一个很大程度上互联网化的新农村。那个时候,我们的农村互联网金融服务将会进化到更高级的形态。

( 本刊编辑/张浅)