【聚焦】证券业最大并购案申万合并宏源获批 市值700亿超级券商诞生

by 张晓燕 2014-11-05 11:45:09

文/《清华金融评论》彭晓云

证券业交易金额最大的并购案获证监会无条件通过。

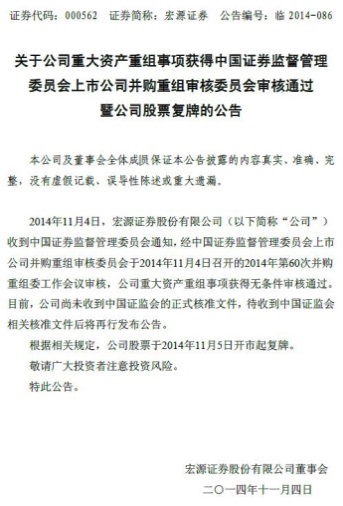

11月4日晚间,宏源证券公告称,公司收到证监会通知,经证监会并购重组委11月4日召开的2014年第60次并购重组委工作会议审核,公司重大资产重组事项获得无条件审核通过。

申万与宏源证券合并案是中国证券业迄今交易金额最大的并购案。这就意味着证券业迄今为止最大的市场化并购案获证监会“放行”。

宏源与申万之所以能合并成功,与双方共同的控股股东汇金公司的推动有着密切关系。此次申万宏源合并的落地也使得汇金系券商的资本图谱愈发清晰。

今年7月,宏源证券发布重组预案。其中申银万国与宏源证券将以换股吸收合并的方式重组,宏源换股价格为每股9.96元,换股比例为2.049,预计交易金额近400亿元。吸收合并宏源后,申万市值将超过700亿元,一举跻身行业前三。

据中国证券网报道,上述方案于今年8月获宏源证券股东大会高票通过,重组方案各项子议案的通过率均在97%以上。据悉,未来新公司还将构建控股母公司(上市公司)+证券子公司的母子双重构架,为发展多元金融打开了发展空间。

宏源证券复牌大涨

据相关规定,宏源证券股票11月5日开市起复牌。宏源证券今日复牌大涨,一度涨逾6%,截至发稿,涨逾4%。

根据已经披露的财务信息,申银万国2013年营业收入59.47亿元,归属于母公司股东的净利润18.77亿元。而宏源证券2013年实现营业收入41.19亿元,净利润12.2亿元。如果单纯累加两家券商的2013年营业收入,共计超过100亿元,一举超越国泰君安,位列海通证券之后。

延伸阅读:

证监会新监管意见:防止滥用并购重组配套融资权利

日前,证监会通过问题解答的方式,就并购重组募集配套资金提出了最新监管意见,明确要求计算“交易总金额”时减去“配套募资中的支付现金对价部分”,配套募资采取锁价方式(事先确定发行对象)发行的,还必须明确选取锁价方式的原因。同时,还列出了不得以补充流动资金为由募集配套资金的四种情形。该意见被业内视为对配套融资的收紧。

并购重组募集配套资金发轫于2011年8月份,当时证监会曾明确上市公司发行股份购买资产同时可以通过定向发行股份募集部分配套资金,主要用于提高重组项目整合绩效。但据相关媒体报道,自此之后,配套募集资金的用途多为补充流动资金,只有个别公司明确说明了配套募集资金的具体用途。

在新规实施之后,配套募集资金的比例得到了明确,也就是交易总金额等于本次交易金额与募集配套资金额之和,再减去募集配套资金中用于支付现金的对价部分。这也就意味着此前“实践”中的溢价部分将被提出,而配套融资的上限则固定在25%的红线上。

业内人士指出,今年并购重组的案例非常多,需要对市场规则进行进一步的完善。并购重组配套融资新规并不是禁止配套融资,而是进一步严格规范,以保护投资者的合法权益。并购重组配套融资新规对市场的影响在于真正出于并购重组目的的融资能够实现,而假借并购重组名义的融资难以达到目的,激励上市公司诚实信用。