文/本刊特约评论员 梁建

随着我国债券市场逐渐发展成熟,关注国际债券市场的变化趋势对引导和促进我国债券市场的健康发展有重要的借鉴价值。本文尝试从流动性与做市商的内在联系出发,发现债券市场的周期性与结构性变化,以及带来这些变化的原因和未来可能造成的影响。

流动性是指投资者买卖某项资产时,可以在较短的时间内达成交易且对资产价格造成较小影响。自2008年金融危机以来,市场环境和监管政策正在对债券流动性产生着深远的影响。全球低利率环境促使债券市场容量迅速增长;但以华尔街银行为主的做市商作为市场流动性中枢,其风险偏好和商业模型却悄然变化。我国外汇储备作为世界资产规模最大的债券投资者之一,关注市场流动性的变化对储备资产的经营管理具有重要意义。

一、做市商角色的重要性

债券市场一直具有其独特性:首先,数以万计不同名称的债券,使得找到对某一特定债券在某一时刻具有买卖意愿的双方的概率很低;其次,债券具有到期日属性,使得愿意持有至到期的投资者无需在二级市场交易也可以回收投资,近一步减少了交易量;第三,进行债券交易的几乎全部是资金量巨大的机构投资者,它们的交易指令在交易所完全公开透明的中央集合限价指令簿(Central Limit Order Book)中会造成很大的市场影响。基于这些原因,债券交易几乎全部是场外交易(Over The Counter),而其流动性主要靠以华尔街银行为主的场外做市商提供。因此,做市商提供流动性的能力与意愿是债券市场流动性变化的关键因素。

做市商对流动性的支持体现为两方面:一方面,作为中间人匹配具有买卖意愿的双方达成交易,赚取差价,业内称之为经纪交易(Agency Trading);另一方面,在无法为客户找到匹配的交易双方时,直接作为客户的交易对手给出报价并完成交易,交易的头寸则直接体现在自己的资产负债表中,业内称之为做市交易(Principal Trading)。可以想象,在市场出现短期供需失衡时,做市商进行做市交易,对保持价格稳定、平滑市场供需至关重要,而做市商完成交易后承担的风险也显而易见,包括资产价格变化(Variation in price)、持有收益(Carry of the position)、借贷成本(Funding/borrowing costs)、对冲成本(Hedging Cost),以及资本成本(信用风险、交易对手风险、风险资本占用)等。做市商的报价点差(bid-ask spread)即体现了其预期的持仓风险。

二、后危机时代流动性变化与做市商行为模式的联系

由于债券市场的复杂性,我们很难得到明确的指标来衡量做市商业模式或流动性的变化,但根据近期国际清算银行(BIS)提供的数据,以及全球金融系统委员会(CGFS)在2014年对做市商和投资者进行的系列访谈,可以得出一些合理的推断。数据显示,流动性在不同市场间呈分化趋势,流动性更加集中于政府债等高流动性资产,而公司债等市场的流动性日渐下降;同时,做市商更加专注于核心市场和核心客户,而从其他市场逐渐撤离。

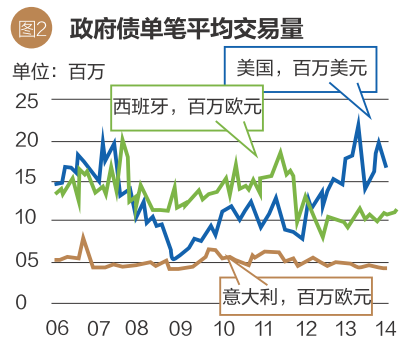

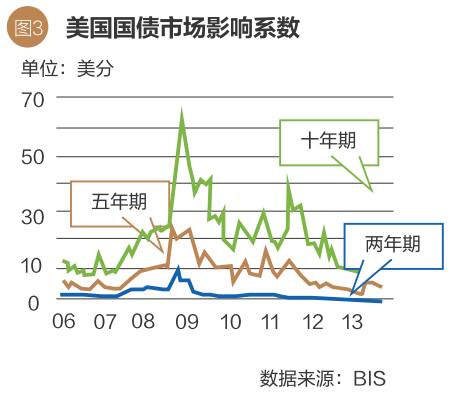

政府债市场流动性在危机后迅速恢复。首先,从政府债报价点差来看(图1),以美元和欧元计价的政府债报价在危机发生时大幅上升,现在已经基本恢复到危机前的平均水平;平均交易量的数据(图2)以及对市场参与者的访谈也印证了这一观点。另一个衡量流动性的数据是投资者达成交易后的市场影响系数,该数据用于衡量投资者买入(或卖出)标的资产后,其价格的上升(或下降)幅度。从美国国债的市场影响系数(图3)中,可以看出,在危机后的一段时间内买卖资产会对市场造成巨大冲击,现在基本已回落至合理水平。

与政府债相比,公司债一级市场发行虽然火爆,但二级市场流动性日渐下降。公司债市场流动性与政府债相比一直较差,而危机发生后虽然公司债一级市场发行量快速上升,但是二级市场流动性未见显著好转。数据显示,危机后的美元及欧元公司债报价点差已经大幅减小,但仍然没有完全恢复到危机前水平。以换手率作为流动性衡量标准看,多个国家的公司债换手率仍然远远不及2007年。换手率的下降并非完全因为交易量的下降,而是二级市场交易量落后于一级市场发行量的结果。除换手率外,平均单笔交易量的数据也印证了这一趋势,根据TRACE(Trade Reporting and Compliance Engine)的数据,美国可投资级公司债券的平均单笔交易量在2006年超过2500万美元,而在经历了公司债发行量大幅上升后,该数据在2013年却仅为1500万美元。

流动性分化的趋势还体现在同一市场内的不同债券。在公司债市场,流动性更加集中于少数流动性极好的债券。根据全球金融系统委员会的数据,在美元公司债市场,年换手率达到50%的债券比例,从2007年的20%已逐渐下降到不足5%。

事实上,通过进一步研究做市商群体,我们认为流动性的分化或是做市商做市行为模式变化的市场体现,这种变化主要体现在三方面。首先,做市商承受风险的意愿下降,更加专注于资本要求较少的商业模式。根据BIS的调查,银行正在压缩因做市行为占用的风险资本,并削减流动性较差的资产库存。在美国和澳大利亚,做市商持有的公司债净头寸显著下降,而政府债净头寸由负转正并逐渐上升。同时,做市商更加专注于为核心客户和核心市场提供做市服务。调查显示,银行对其提供做市服务的客户更加精挑细选,通过对核心客户提供债券做市服务,增加其他商业部门获得潜在收益的可能,这也促使做市商的运营逐渐由“做市交易”模式向“客户驱动”模式转变。对于做市商更加专注于核心市场,一个有力的证明是在澳大利亚,海外银行2006年持有的澳元债券净资产占比接近50%,而这一比例在2013年底仅为不足13%。海外银行在逐渐撤离澳大利亚债券市场的同时,本土银行很好地补充了澳元政府债的做市服务,但对于公司债市场,由于本土银行也无意增加投入,使得其流动性近一步下降。最后,调查显示银行自营交易的规模不断缩减并且对银行利润的贡献日趋下降。自营交易的减少降低了做市商分散库存风险的能力,近一步降低了做市商在库存中增加流动性欠佳资产的意愿。

三、做市商行为模式变化动因的探讨

我们尝试从周期性和结构性两方面来解释做市商提供改变行为模式的原因。

在周期性方面,华尔街银行在经历金融危机后,对自身的风险承受能力进行了重新评估,导致其提供做市服务的意愿减弱,同时对流动性较差资产的做市服务要求更高的风险回报。银行业的风险控制与危机前相比也大大加强,对每笔交易的潜在收益进行了更加严格的监控。

在结构性方面,各国监管机构在危机后出台一系列监管法案以提升整个金融系统的健壮性,包括对做市商的资产负债表提出更高的要求等。这些新的监管要求使银行业的经营更加稳健,当单一银行出现流动性危机时,风险可以很好地约束在可控范围。然而,这样的改变必然导致银行在为市场提供流动性时需要付出更多的成本,挤压做市服务的利润,降低做市商的做市能力和意愿。

在做市商行为发生改变的同时,市场对做市服务的需求却在不断增加。一方面,一级市场的债券发行量节节攀升,交易型开放式指数基金(ETF)和公募基金等对流动性有极高要求的基金份额不断上涨;另一方面,债券市场投资者的资金集中度也逐渐增加,数据显示,美国排名前20位的债券投资管理机构的资产规模占行业资产的比例,从2002年的22%上升至2012年的40%。资产集中度的提升意味着大型机构在进行资产配置时,将对市场流动性产生越来越大的冲击。

四、影响和启示

首先,债券做市商提供流动性的能力和意愿的下降与做市需求的增加,将给交易成本带来上行压力。目前没有直观的数据可以证明债券交易成本的增加,但许多投资者已经表示,完成大额交易所需的时间正在增加,组合经理不得不通过多笔小额交易使整个交易过程更加平滑;与此同时,处于不同层级的投资者进行交易的成本也出现分化趋势。在这种环境下,大型机构投资者需要不断发掘新的流动性所在(例如电子交易平台),灵活运用场内期货市场及利率衍生品市场的风险对冲功能,同时利用资金优势与做市商争取最优报价,以最优的交易成本实现资产配置目的。

其次,后危机时代流动性显著回暖,主要市场的买卖报价点差也已经趋于危机前水平,这些有可能导致投资者对流动性真实情况的判断出现系统性偏差,出现“流动性幻觉”。当市场由于情绪的突然变化出现买卖失衡时,流动性的骤降可能超出投资者预期,使其难以理想化地完成资产配置目的,造成不必要的损失。由于目前投资者对市场方向的预期趋同,“单向交易”出现的可能性较以往大大增加。随着美联储首次加息的临近,充分认识“流动性幻觉”的存在,在调整头寸时预估可能遇到的市场失衡,对投资经营达到预期效果至关重要。

最后,随着我国债券市场逐渐发展壮大,债券存量已经仅次于欧美市场,然而与发达国家相比,我国债券市场做市业务的发展却依旧处于起步阶段,市场流动性仍然主要依靠中间商进行撮合交易。借鉴海外市场的经验,大力培养一批资本雄厚、商业模式可靠的做市机构,对发现债券价值、保持市场持续繁荣有重要意义。与此同时,不断提升如利率掉期、国债期货等衍生品市场的容量,丰富衍生产品种类,对加强市场健壮性、提升做市商进行做市交易时对冲风险的能力亦有极大的帮助。

本文编辑/张英凯