文/台湾“考试院”考试委员、台湾大学财务金融系兼任教授 杨雅惠

资金宽松措施,无论金融危机前后,均是各经济体偏爱的经济政策药方。至于资金宽松程度是否得宜,攸关经济金融体质是否健全,各个货币当局必须审慎斟酌。否则,稍有不慎,游资过度泛滥,便可能酿成下一波国际金融问题。

全球化、国际化浪潮之下,资金跨境快速流动,各国货币政策相互牵动,相互影响。利率、汇率、货币供给,以及各种衍生性金融商品,情势每日波动。对2015年之区域和全球经济预测,预测机构在2015年初时大致看好情势,但5月22日主管部门将台湾2015年全年经济增长率预测值下修至3.28%,较3个月前预测值3.78%大幅下修0.5个百分点,商品出口预测年减2.62%,创下金融海啸以来最大跌幅。6月3日,经合组织(OECD)亦下修今年全球经济增长率预测至3.1%,比2014年11月对2015年的预测值3.6%下修0.5个百分点。

在经济情势未明下,若干货币现象持续纠葛,多年来货币环境宽松,利率水平维持低档,各国汇率竞争激烈,欧元货币整合内部结构失衡,问题始终无解。这些现象周而复始地出现,若经济持续衰退,则各界必须审慎以对,密切观察。

金融海啸前后均高度资金宽松

一国资金环境维持稳定情势,是货币政策应追求之方向。如果经济发展过程中,金融深化加重,金融资产一直扩大,金融商品不断新创,资金日益充沛,游资泛滥,形成高度宽松的货币环境,固然短期内让金融投资者获得暴利,股价房价飙升,但也酝酿成泡沫经济“体质”,禁不起风吹草动之刺激,极易在失衡情况下爆发金融危机。

在2007年次贷风暴之前,金融市场的资金已高度宽松。当时市场游资充沛,衍生性金融商品快速推出。过度宽松的货币环境,酝酿出金钱逐利的环境。从2007到2008年金融海啸爆发,酿成严重全球经济问题,各界对政策检讨批判声浪不断,尤其是过度宽松的货币环境成为众矢之的,备受谴责。

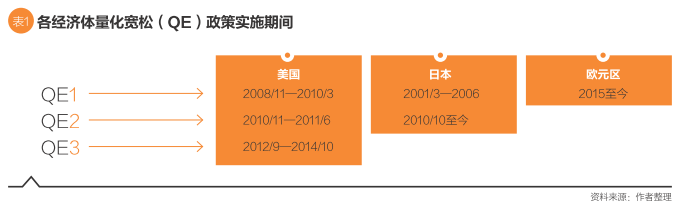

为了拯救萧条经济,各经济体纷纷采取振兴景气方案,货币政策更是不可或缺之工具。在利率水平原本偏低情境下,美国、日本、欧元区都实施了货币宽松措施(QE,Quantitative easing)。日本早在2001年便启动QE,一直实施到2006年。而在金融海啸及欧债危机后,日本于2010年后再度启动QE。至于美国,更是大张旗鼓,一连实施了三波QE:第一波在金融海啸时2008年11月启动,第二波自2010年11月至2011年,第三波则自2012年9月至2014年底。欧洲在全球经济持平时,仍难摆脱低迷僵局,于2015年开始实施QE(详见表1)。

由此可见,资金宽松措施,无论金融危机前后,均是各国政府偏爱之经济政策药方。至于资金宽松程度是否得宜,攸关经济金融体质是否健全,各货币当局必须审慎斟酌为之,否则,稍有不慎,游资过度泛滥,便可能酿成下一波国际金融问题。

走不回正常利率

在经济不景气下,中央银行借着降低利率来刺激投资,乃是常见的方式。但是在景气复苏之后,往往中央银行依然观望犹豫,不会骤然升息。尤其在金融危机之时刻,各个央行无不急急忙忙将利率压低,以低利率作为振兴经济的方式。数次大型金融危机发生之后,各国利率一直维持在低水平。原本低利率政策乃是短期措施,久而久之,竟成为长期现象。

低利率之下,受到重创者为寿险行业。寿险业所吸纳资金为长期资金,在民众投保时即已签订保费及保额,乃是经过精算师精算得出之数额。在已往高利率时期所计得之保费,比低利率所计得之保费为低,然而,利率持续下跌时,以往所计得之保费便显低估。因此,寿险业一直为利率下跌走势所苦,急于扩充投资目标。一般投资目标高报酬及高风险,为了弥补低利所造成的亏损缺口而追逐高报酬投资,也常使保险业陷入损益大幅波动的风险之中。

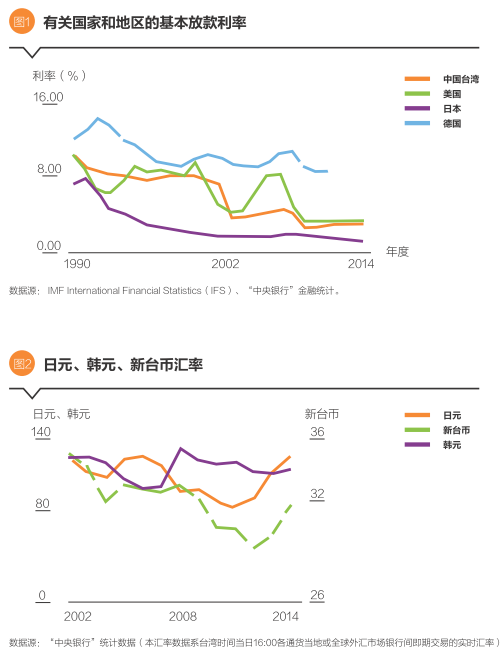

图1为美国、日本、德国、中国台湾之历年利率趋势,长期均为走低情势。在1990年代后曾有一段利率上涨波段,接下来便呈利率持续下行情势。十余年来,未见利率上涨倾向,似难回到以往的高利率水平。

2014年美国走出经济低潮而释出准备升息之信息,但仍是山雨欲来风满楼,犹未成真。2015年5月,美联储主席耶伦放话,2015年将会升息,各方则密切关注。如果美国开始升息,势必带动各国升息退潮。但是,不管升息情形如何,如要回复已往的利率水平,恐是路途遥远,难以短期达成,即使长期亦有困难。

欧元解不开的希腊困扰

在2008年金融海啸之后,欧债危机出现,尤其是希腊严重的财政赤字与国家债务问题成为欧元区的极大困扰,多次掀起国际经济金融情势之紧张。

2011年7月,标准普尔(S&P)将希腊评级降至CC,濒临违约边缘。同年10月,欧盟峰会同意提高欧洲金融稳定机制(EFSF)规模至1万亿欧元,国际货币基金(IMF)再提供希腊1千亿欧元纾困金。竟然11月希腊宣布将欧盟纾困方案交付公投;在各方紧急斡旋下,希腊宣布放弃公投,时任希腊总理帕潘德里欧同意下台,协商成立临时政府,任命新总理和新内阁。欧洲领袖决定冻结阶段性贷款,要求希腊表明是否留在欧元区。当年希腊续留欧元区,也成为欧元区的痛源。

2012年2月,欧元区财长就规模达1,300亿欧元之希腊第二轮援助方案达成共识,另外加计民间债权人将持有希腊公债面额减计达53.5%,将各中央银行所持有达120亿欧元希腊公债产生之孳息还予希腊,预计可让希腊2020年之债务水平再下降1.8%。希腊也开始逐步改善财政赤字,缩减福利支出,朝着符合欧盟要求的方向努力。

虽然希腊财政与债务数字改善,但其民众对紧缩措施多有所排斥。即使2012年之后,全球经济复苏,欧债危机稍歇,欧元区财政问题已有纾解,但是希腊民众受不了财政缩减与福利削弱之冲击,在2015年1月27日大选中,选出反财政撙节之激进左翼联盟(Syriza),要求恢复已往福利水平,显示民意反改革倾向。于是乎希腊与国际货币基金、欧洲央行、欧盟之间展开一波又一波的谈判,欧元区主要核心国家德国日复一日居中奔波,甚为艰辛。

止不住的汇率战争

汇率高低,攸关各经济体的对外贸易,汇率政策也常作为各经济体促进外销以发展经济之重要策略。在全球化浪潮下,任何一种货币的汇率变动,总激起国际贸易与国际金融市场若干反应。各经济体为经济或其他因素考虑,启动汇率工具,屡以贬值作为刺激出口与经济成长的重要工具。一国货币之贬值,即是对手国汇率之升值,所谓“以邻为壑”,即是汇率调整政策之写照。各经济体货币交相贬值,成为汇率战争,此类现象,常会出现。

图2为新台币、日元、韩元自2002年以来的汇率走势。2002年至2004年间三者同步升值,但是渐渐在涨跌走势中扩大差距。

中国台湾与韩国为出口竞争对手,韩元贬值幅度比新台币贬值幅度大时,有利于韩国出口,不利于台湾出口。至于日本与中国台湾之贸易关系则有不同,日本为中国台湾长期贸易逆差国,日元升值则促使台湾对日贸易逆差降低,日元贬值则使逆差额提高。2015年5月底,日元巨幅贬值,震撼国际。

消息一出,台湾“央行”立刻准备巨额日元,以因应市场上将货币兑换为日元的热潮。韩国也不会静静不动,汇率亦在出招。至于一向互为贸易竞争对手的台湾与韩国,其新台币与韩元汇率竞争,也已悄然启动,竞相贬值。诸如此类的汇率战争,几已是各央行常用的方式。

货币政策的千古纠葛

货币宛如人体血液,维持顺畅流动,血压不宜过高,也不宜过低。在经济发展过程中,资金数量必须适度,资金过度宽松易通货膨胀,过度紧缩易致经济萧条。在经济景气循环过程中,运用货币政策来振兴景气,绝对是各经济体之重要措施。唯连续数度金融危机与经济萧条之后,各经济体的货币持续维持低利率与宽松态势,甚难跳脱此纠葛陷阱。此外,各种货币间的汇率竞逐,也是永难画下句点的货币战争。且欧元整合留下的结构失衡后遗症极其惨痛。

这些纠葛的难题,是否能在年复一年的历程中,找到适切的模式,将有待观察。值得注意之处,恐怕是金融危机梦魇难逝,泡沫经济崩溃威胁难免。类似问题继续下去,可能发生危机之风险增加,甚至成为常态。建立危机意识,加强风险意识,妥善风险控管,乃是面临这复杂的环境所必要之因应策略。在每次危机来临与危机平静的来回波涛之中,须随时能够妥为因应,并抓住经济平静时机休养生息,是面对纠葛货币环境的必要准备。

本文编辑/彭晓云